第一章 混凝土價格行情及利潤回顧

1.1 2022 年 4 月混凝土市場行情分析

截至 2022 年 4 月底,百年建筑網(wǎng) C30 非泵混凝土均價為 446 元/方,環(huán)比下跌 0.45%。目前房建市 場恢復不及預期,基礎建設工程投資面向好,混凝土市場需求依托基建項目,提升緩慢。

受公共衛(wèi)生事件影響,工程項目延期及停工現(xiàn)象增多,市場需求較為疲軟,防疫管控下交通運輸受阻,水泥、砂 石料等原材料供應收緊,混凝土企業(yè)生產(chǎn)受限,4 月作為傳統(tǒng)“旺季”未有所表現(xiàn),多地資金緊張情 況仍然存在,在防疫管控加嚴和資金壓力不減的情況下,疊加部分地區(qū)雨水天氣增多,4 月混凝土發(fā) 運量增速放緩,不及去年同期水平,全國混凝土價格整體震蕩偏弱運行。

1.2 2022 年 4 月各地區(qū)混凝土市場行情分析

4 月國內七大地區(qū)混凝土 C30 非泵均價除華北、東北地區(qū)有所上漲外,其他地區(qū)價格均有不同程 度的下跌,其中華南地區(qū)跌幅最大。

分區(qū)域情況來看,華東區(qū)域多地防疫管控形勢加嚴,混凝土市場需求大幅下滑,運輸成本增加, 疊加道路管制嚴格,原材料采購受限,企業(yè)資金壓力不減,現(xiàn)選擇性供貨優(yōu)質項目,華東區(qū)域混凝土 價格指數(shù)環(huán)比下跌,蘇州、南京地區(qū)混凝土價格分別回落 5 元/方及 20 元/方;華南區(qū)域雖然原材價格有所回升,但企業(yè)競爭加劇,多地企業(yè)價格節(jié)后跌至去年九月“能耗雙控”之前水平,廣州、深圳 地區(qū)價格下跌 30-45 元/方;

西南區(qū)域原材成本雖有小幅程度提升,但受雨水影響及公共衛(wèi)生事件影響,下場需求恢復緩慢,混凝土價格難有提升,昆明、重慶地區(qū)混凝土市場報價下跌 5 元/方,成都 地區(qū)大幅下跌 65 元/方;華中區(qū)域工程進度提升緩慢,市場整體需求較往年同期相差較大,各地混凝 土價格弱勢運行,其中武漢、長沙混凝土報價下跌 5-10 元/方;

華北區(qū)域因原材供應緊缺,價格維 持高位,混凝土生產(chǎn)成本提升,價格漲幅明顯,北京、天津地區(qū)混凝土價格上漲 20-30 元/方;東北區(qū)域混凝土價格呈現(xiàn)漲勢,沈陽地區(qū)混凝土價格上漲 30 元/方;西北區(qū)域管受周邊市場原材生產(chǎn)基地 防疫情況轉嚴,原材供應偏緊,疊加市場需求低迷,混凝土價格弱勢持穩(wěn),西安地區(qū)混凝土價格下跌 30 元/方。

1.3 2022 年 4 月混凝土及原材價格對比

1.3.1 2022 年 4 月混凝土原材成本分析——水泥

截至 2022 年 4 月底,百年建筑網(wǎng) P.O42.5 散裝水泥均價 511 元/噸,環(huán)比下跌 0.7%,4 月全國水泥價格弱勢下行, 行情整體偏弱運行。

受疫情影響,華東整體水泥市場需求表現(xiàn)不佳,部分市場需求停滯,水泥行情弱勢運行,安徽、山 東、江蘇、浙江多地水泥價格出現(xiàn)下跌,帶動全國水泥行情震蕩下行。華東、華中及東北地區(qū)水泥行情均呈現(xiàn)不同程度 的下滑,主要原因是受疫情影響持續(xù),水泥市場需求不佳,部分市場需求停滯,水泥企業(yè)庫存壓力加劇,為緩解庫存壓 力,多地水泥價格出現(xiàn)下跌。

華南地區(qū)受疫情影響減小,水泥市場需求持續(xù)回升,廣東、廣西多地水泥價格出現(xiàn)回升;華北地區(qū)水泥窯線陸續(xù)開窯,水泥產(chǎn)能釋放,加之水泥市場需求回升,多地水泥價格出現(xiàn)上漲;西北及西南地區(qū)天氣轉 好,水泥市場需求回升,加之廠家?guī)齑鎵毫^小,多地水泥價格出現(xiàn)上漲。

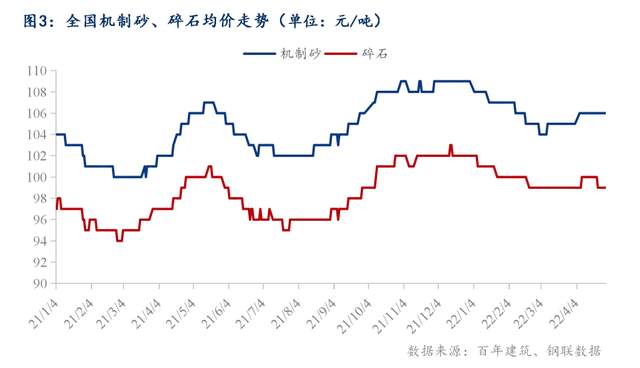

1.3.2 2022 年 4 月混凝土原材成本分析——砂石

截至 2022 年 4 月底,百年建筑網(wǎng)全國綜合砂石價格 115 元/噸,月環(huán)比上漲 0.67 元/噸。4 月市場持續(xù)受到疫 情影響,砂石運輸周期變長。砂石供應量有所減少,需求持續(xù)恢復,砂石價格大穩(wěn)小動。

分區(qū)域來看,長三角地區(qū) 砂石整體價格較 3 月比呈上揚趨勢。4 月下旬,砂石價格小幅回落,部分重點城市受外來市場以及需求影響,局部漲跌明顯;珠三角地區(qū)疫情恢復較好,下游需求有所好轉,砂石價格暫穩(wěn)運行。京津冀地區(qū)砂石價格有所變動,河北作為大的砂石輸出地,4 月砂石量供應偏緊,疫情下砂石運輸管控嚴格。整體來看,全國大部分省份仍受疫情影 響,砂石礦山廠出貨量有所減少,產(chǎn)能利用率和產(chǎn)線開機率均呈下降趨勢,砂石運輸周期變長,后期的項目開工情 況仍在恢復當中。

1.3.3 2022 年 4 月混凝土原材成本分析——礦渣粉

截至 2022 年 4 月底,百年建筑網(wǎng)統(tǒng)計全國 22 個重點城市 S95 礦渣粉均價為 340.68 元/噸,環(huán)比下降 0.2%,全國 礦渣粉價格漲跌互現(xiàn)。本月全國多地受公共衛(wèi)生事件的影響,管控愈加嚴格,多地廠家處于停產(chǎn)或半停產(chǎn)狀態(tài),整體產(chǎn) 能難以有所提升,同時市場需求依舊低迷,礦渣粉價格難以上漲,多地小幅波動后整體穩(wěn)中偏弱運行。

華東地區(qū)山東多 地下跌 10-20 元/噸,長三角多地價格整體平穩(wěn);華南地區(qū)廣西多地上漲 5-10 元/噸;華中地區(qū)湖南、湖北小幅走低,河 南小幅上漲;西南地區(qū)四川、云南、貴州多地上漲 5-10 元/噸;華北地區(qū)河北、山西多地下跌 5-10 元/噸,唐山累計下 跌 20-30 元/噸。4 月整體市場需求低迷,交通管控愈發(fā)嚴格,銷量無法提升,部分地區(qū)原材料短缺,市場需求推遲釋放, 全國礦渣粉價格弱勢下行,部分地區(qū)小幅波動。

整體來看,4 月混凝土生產(chǎn)成本保持降低趨勢,在不考慮車損、人工以及水電變量的情況下平均每方 C30 混凝土生 產(chǎn)成本降低 0.51 元。百年建筑網(wǎng)統(tǒng)計 3 月全國 C30 非泵市場均價為 448 元/方,4 月均價為 446 元/方,月環(huán)比降低 0.4%;按照生產(chǎn)成本來看,混凝土市場價格與生產(chǎn)成本均保持下降趨勢。

其中水泥降幅最為明顯,月環(huán)比降低 1.16 元/方。根 據(jù)市場調研混凝土企業(yè)來看,雖然部分地區(qū)原材成本以及運輸成本提升,但是市場競爭環(huán)境依然嚴峻,4 月份混凝土綜 合生產(chǎn)成本有所下降。

第二章 混凝土及原材產(chǎn)量情況

2.1 2022 年 4 月混凝土產(chǎn)量分析(調研)

2022 年 4 月混凝土企業(yè)產(chǎn)量為 1022.15 萬方,同比降低 39%。總體來看,全國各地基礎建設工程投資面仍是趨穩(wěn)向好,其中適度超前的基礎設施投資反饋在 4 月混凝土需求上具有較強的底部支撐。

然而,一季度全國商品房銷售面積 同比下降 13.8%,房地產(chǎn)行業(yè)資金回流表現(xiàn)較差,經(jīng)濟滯后問題凸顯在 4 月底,房地產(chǎn)市場交易氛圍不活躍。加之全國 疫情形勢反復,終端施工進度受限,因此發(fā)運量漲幅收窄。

具體來看,西南地區(qū)四月多地出現(xiàn)降雨,加之原料上漲影響, 混凝土生產(chǎn)心態(tài)謹慎,加之房建市場復工狀況仍舊不理想,整體市場發(fā)運量同比下降;華東地區(qū)多地疫情防控升級,導致多數(shù)混凝土企業(yè)停產(chǎn),發(fā)運量雖明顯高于其他地區(qū)但不及本地去年同期;華南部分地區(qū)疫情后市場需求復蘇,多數(shù)重 點工程支撐有力,發(fā)運量增速較其他地區(qū)有所加快;

華中地區(qū)多數(shù)攪拌站發(fā)運量由市政項目支撐,房產(chǎn)下行影響深遠, 發(fā)運量同比降低近 1/3;東北、西北“兩北”地區(qū)傳統(tǒng)施工旺季下項目啟動進程加快,加之疫情形勢好轉,部分地區(qū)管 控解除,運輸恢復流通,發(fā)運量較三月有所回升;華北地區(qū)疫情反情況下材料運輸受限,下游資金款項拖累進度,企業(yè) 謹慎出貨為主,本月發(fā)運量難有提升。

2.2 2022 年水泥產(chǎn)量分析

一季度全國水泥產(chǎn)量 3.87 億噸,同比下降 5.6%。主要 2022 年房建、基建項目開工情況不佳,水泥市場需求同比 去年有明顯下滑,水泥產(chǎn)量同比出現(xiàn)下降。3 月華中、華北部分窯線存在補停現(xiàn)象,水泥產(chǎn)能釋放受限,加之中下旬受 公共衛(wèi)生事件影響,水泥市場需求不佳,因此預計 4 月全國水泥產(chǎn)量環(huán)比及同比或再次出現(xiàn)明顯下降。5 月水泥市場需 求回升情況不容樂觀,因此預計 5 月全國水泥產(chǎn)量同比或保持下降趨勢。

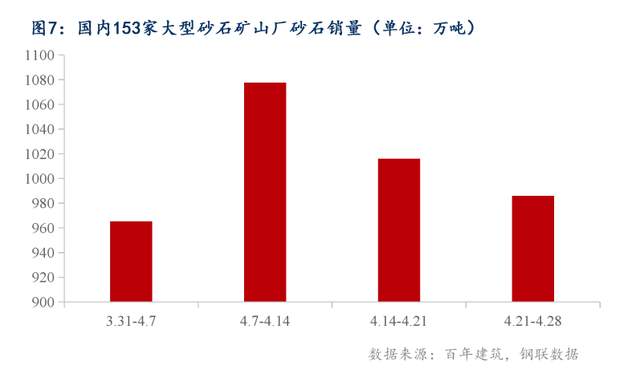

2.3 2022 年 4 月砂石銷量分析(調研)

據(jù)百年建筑網(wǎng)對國內 193 家大型礦山廠砂石銷量調研情況來看,4 月砂石銷量為 4045 萬噸。4 月初出貨量達至頂點, 受疫情、運費成本等影響后期逐步回落。本周調研的大型礦山企業(yè)和砂石加工廠共 193 家,砂石總出貨量約為 985.9 萬 噸。

本次調研砂石廠生產(chǎn)線共有 331 條,其中開機 247 條,總的產(chǎn)線開機率達到 67.03%,環(huán)比下降 2.11 個百分點;產(chǎn) 能利用率為 34.11%,環(huán)比下降 4.58%。4 月底,供應方面,砂石礦山廠出貨量有所減少。需求方面,疫情影響下,砂石 運輸周期變長,后面項目開工情況仍在恢復當中。整體來說,全國大部分省份仍受疫情影響,砂石礦山廠出貨量有所減 少,產(chǎn)能利用率和產(chǎn)線開機率均呈下降趨勢。

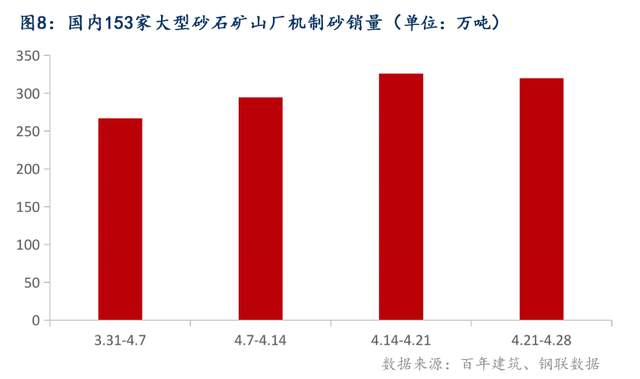

2.3.1 2022 年 4 月機制砂銷量分析(調研)

機制砂方面,4 月機制砂銷量為 1207.4 萬噸,占所調研砂石總量的 29.85%。目前機制砂開始逐步替代傳統(tǒng)天然砂 用作混凝土攪拌站應用,但根據(jù)百年建筑網(wǎng)調研,4 月環(huán)比 3 月整體混凝土發(fā)運量持續(xù)下滑,因此機制砂銷量占比月環(huán) 比減少。4 月仍是受到疫情防疫問題影響,尤其是華東地區(qū)部分城市封閉,周邊道路砂石運力受限,因此供應不足。

加之疫情形勢反復管控力度不減,少量攪拌站企業(yè)停產(chǎn)防控,企業(yè)原料采購積極性一般,因此機制砂用量下滑。不過 4 月底,江蘇等地疫情局勢好轉,建筑行業(yè)積極復產(chǎn),疊加資金面降息利好等信息,因此 4 月整體以恢復需求為主,預計后期交易市場情緒漸濃。

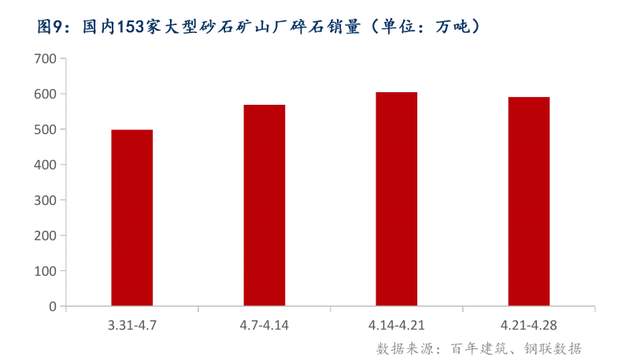

2.3.2 2022 年 4 月碎石銷量分析(調研)

碎石方面,4 月碎石銷量為 2161.6 萬噸,占說調研砂石總量的 55.9%。4 月碎石銷量成為砂石總銷量的主力品種, 4 月砂石礦山廠為配合環(huán)保督查以及疫情工作,銷量持續(xù)減少。需求方面,疫情影響下,砂石運輸周期變長,不過商混企業(yè)開工逐漸復蘇,基建工程亦逐步回暖。相對于市內交通的恢復暢通,但是供應方面全國大部分省份仍受疫情影響, 長距離供應運輸仍是受限,多地道路管控以及河流封航,因此砂石礦山廠出貨量有所減少,產(chǎn)能利用率和產(chǎn)線開機率均 呈下降趨勢,整體銷量下滑。

第三章 中國混凝土行業(yè)面臨的行業(yè)運行情況

3.1 中國混凝土行業(yè)產(chǎn)能利用率分析

根據(jù)百年建筑調研國內 506 家混凝土企業(yè)出貨情況,4 月全國混凝土產(chǎn)能利用率維持緩慢提升趨勢,4 月底全國混 凝土產(chǎn)能利用率 14.39%,周環(huán)比上升 0.8 個百分點,較去年同期下降 7.4 個百分點,差值不斷擴大。一方面受多地疫情 反復影響,陸續(xù)有區(qū)域階段性封控管理,另一方面,今年多地房建項目開工進度緩慢,4 月混凝土產(chǎn)能利用率整體緩慢 穩(wěn)步提升。

3.2 中國混凝土行業(yè)市場競爭分析

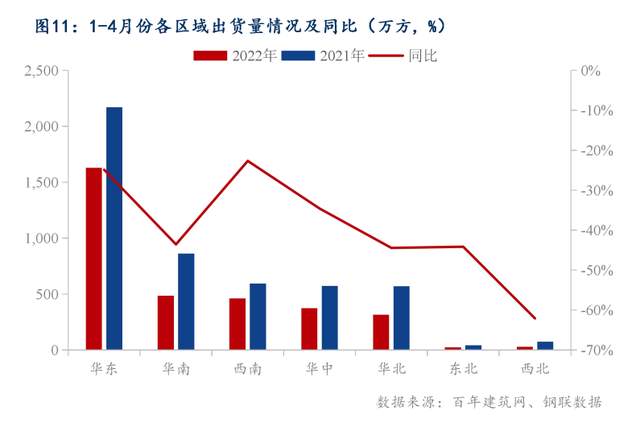

2022 年 1-4 月各地區(qū)混凝土產(chǎn)量較 2021 年同期繼續(xù)均處于下滑階段,除華東、華南外其他區(qū)域下降幅度有所減小,其中下降最多的是西北地區(qū),較去年同期下降 62.07%,華北、東北、華南下降比例較為接近,分別下降 44.43%、44.14% 和 43.54%,華中下降 34.57%,華東和西南分別下降 24.88%和 22.67%。4 月國內多地階段性疫情防控,且房建項目進度不佳,多數(shù)混凝土企業(yè)發(fā)運量仍不及去年同期,1-4 月混凝土發(fā)運量 繼續(xù)低于去年同期,且相差比例由 28%擴大為 32%。

天氣轉暖后,東北、西北地區(qū)陸續(xù)開工,4 月混凝土發(fā)運量回升較為明顯,較去年同期產(chǎn)值明顯縮小,達到 20%和 10%;西北地區(qū)西南地區(qū)開工稍晚,但 4 月整體表現(xiàn)較好,混凝土發(fā)運 量基本接近去年同期水平,較去年同期差值縮小 9%;華北 3 月中下旬開工項目增多后,4 月多地疫情防控壓力不減,混 凝土發(fā)運量緩慢提升,較去年同期差值縮小 4%;華中各省份項目開工一般,進度也偏慢,較去同期相差比例較 3 月相當。

華南尤其是廣東省疫情影響,且各區(qū)域房建項目進度一般,混凝土發(fā)運量下滑明顯,較去年同期差值擴大 6%;華東 尤其是長三角地區(qū)防控形勢持續(xù)緊張,管控區(qū)域較多,4 月混凝土發(fā)運量整體提升不明顯,1-4 月較去年同期差值擴大 8%。

1-3 月,全國房地產(chǎn)開發(fā)投資 27765 億元,同比增長 0.7%;其中,住宅投資 20761 億元,增長 0.7%,增速雙雙 放緩。房地產(chǎn)開發(fā)投資增速已連續(xù) 12 個月回落,且增速水平創(chuàng)近 20 個月新低。

房屋新開工面積 29838 萬平方米,下降 17.5%,其中住宅新開工面積 21558 萬平方米,下降 20.3%。房屋竣工面積 16929 萬平方米,下降 11.5%,其中住宅 竣工面積 12323 萬平方米,下降 11.3%。房建項目整體進度放緩,多地混凝土企業(yè)發(fā)運量較去年同期減少明顯,這也是目前影響混凝土產(chǎn)能利用率提升的關鍵因素。商品房銷售面積 31046 萬平方米,同比下降 13.8%;

其中,住宅銷售面積 下降 18.6%。商品房銷售額 29655 億元,下降 22.7%;其中住宅銷售額下降 25.6%。房地產(chǎn)開發(fā)企業(yè)到位資金 38159 億元,同比下降 19.6%,繼續(xù)維持負增長,創(chuàng)近年來新低。

多項數(shù)據(jù)繼續(xù)維持負增長,疫情反復對長三角、大灣區(qū)、東北區(qū)域產(chǎn)生了較大影響的疊加。雖然部分房企積極采取一定的措施來推動項目復工和項目進度,但收效緩慢,在目前多 地疫情防控形勢依舊嚴峻,及房企項目資金情況仍較大改觀情況下,混凝土企業(yè)觀望態(tài)度更濃,混凝土發(fā)運量繼續(xù)維持緩慢提升。

第四章 混凝土行業(yè)展望

4.1 混凝土市場價格展望

展望 5 月,供應端上來看,由于公共衛(wèi)生事件頻發(fā),各地防控不斷加碼,混凝土企業(yè)成品運輸以及原材運輸能力下 降,混凝土供應端雖有回升態(tài)勢,但受制于原材緊缺問題,5 月混凝土供應端難有較大幅度回升。

需求端來看,融資政策有所寬松但仍是持謹慎樂觀態(tài)度,利好房建需求,但是行業(yè)資金緊缺程度依然難以得到較大程度的緩解,房企資金緊 張開工率降低,導致市場整體恢復速度未有提升,但混凝土企業(yè)當前有龐大的在手訂單作為支撐,疫情結束后混凝土需 求仍將保持上行趨勢。

成本端來看,5 月作為水泥、砂石銷售旺季,市場價格上漲概率較大,5 月初東北、西南等地水泥價格大幅上漲,預計 5 月混凝土生產(chǎn)成本多以上升趨勢為主。綜合基本面及原材成本來看,預計 5 月混凝土市場價格將 以小幅回升態(tài)勢為主,但需要謹慎應對長期以來的公共衛(wèi)生事件所積壓的大量招投標項目帶來的市場競爭。

4.2 混凝土需求展望

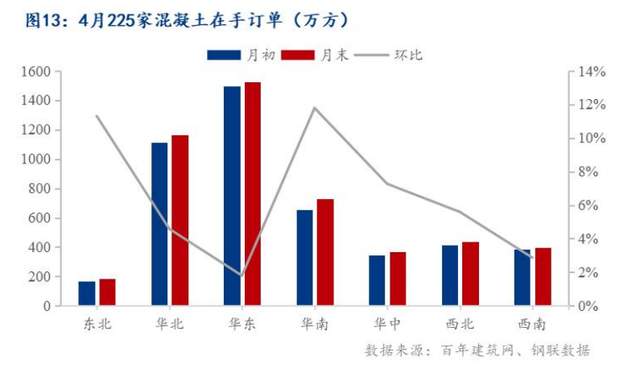

根據(jù)百年建筑網(wǎng)調研的國內 225 家混凝土企業(yè)在手訂單來看,截至 4 月最后一周混凝土在手訂單總量為 4803.3 萬 方,環(huán)比月初提升 5.1%,增幅環(huán)比下降 10.8 個百分點。4 月增幅最大地區(qū)為華南及東北地區(qū)。東北地區(qū) 4 月逐漸復蘇, 下游招投標項目大幅增加,混凝土企業(yè)在手訂單環(huán)比增加 11.3%。華南地區(qū)在手訂單增幅 11.8%,增幅最小的地區(qū)為華東地區(qū),環(huán)比增長 1.8%,華東地區(qū) 4 月份公共衛(wèi)生事件影響較大,在手訂單趨于飽和。

4 月雖然在手訂單提升,但是增幅收窄,新接項目正在趨于穩(wěn)定。根據(jù) 5 月份所調研的混凝土企業(yè)心態(tài)來看,混凝土企業(yè)反饋 5 月計劃供應量環(huán)比 4 月 有所增加,預計 5 月混凝土需求將有回升態(tài)勢。

備注:數(shù)據(jù)尚未成體系,以文字闡述形式呈現(xiàn)

2022 年 3 月份,成都市行政區(qū)域內核發(fā)施工許可證建設項目 166 個,比上月增加 64 個;核發(fā)施工許可證面積 613.23 萬平方米,比上月增長 42.68%;工程造價 209.02 億元,比上月增長 22%。

合肥市 3 月份核發(fā)施工許可證建設項目 21 個;核發(fā)施工許可證面積 73.66 萬平方米。天津市 3 月份核發(fā)施工許可證建設項目 127 個;長沙市 3 月份核發(fā)施工許可證建設項目 12 個;核發(fā)施工許可證面積 31.02 萬平方米,長度約 5.45 千米。

南昌市 3 月份核發(fā)施工許可證建設項目 2 個;核發(fā)施工許可證面積 20.96 萬平方米,長度 7.4 千米。武漢市 3 月份核發(fā)施工許可證建設項目 11 個;核發(fā)施工許可 證面積 7.55 萬平方米。重慶、貴陽、杭州尚未公布。

(以上信息和數(shù)據(jù)由百年建筑網(wǎng)整理,該報告為曠真法務集團和百年建筑網(wǎng)聯(lián)合發(fā)布)